本当に保険は必要なの?

ということで、前編では僕が入っている保険の「がん保険」と「医療保険」を見直してみました。

こちらが僕の入っている保険です。

①がん保険:月額3,305円(掛け捨て)

→保障:がんの場合100万円、上皮内新生物の場合10万円、通院の場合1日5千円

②医療保険:月額2,906円(掛け捨て)

→保障:病気・ケガで入院1日7千円、手術や放射線治療など7千円~28万円

③介護年金:月額8,820円(積立)

→要介護2以上で年間200万円が一生涯、65歳を過ぎて払い戻しの場合の払い戻し率112%

合計:月額15,031円(年間180,372円)

※僕の年齢は46歳です。

興味のある人はまず前編を見てみてください。

後編では、介護年金を見直してみたいと思います。

③介護年金を見直す

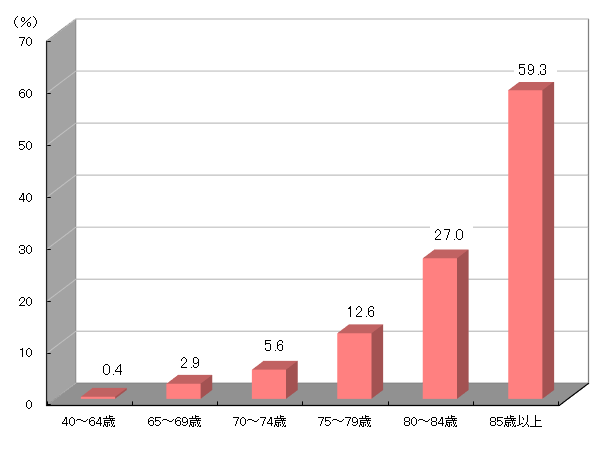

まずは要介護には年齢別にどのくらいの確率でなるのか調べてみました。

年代別人口に占める要支援・要介護認定者の割合

生命保険文化センターが作成

75歳くらいから10%を超えて気になる割合になっています。

さらに、85歳以上になると約60%の人がなんらかの要介護状態になるようです。

85歳ってどのくらいの人なんだろうと思って、85歳前後の方を調べてみました。

・北島三郎(84歳:1936年10月生まれ)

・長嶋茂雄(85歳:1936年2月生まれ)

・美輪明宏(85歳:1935年5月生まれ)

・田原総一朗(86歳:1934年4月生まれ)

想像できましたか? たまたま男性ばかりになってしまいましたが、まだまだ元気なイメージですね。

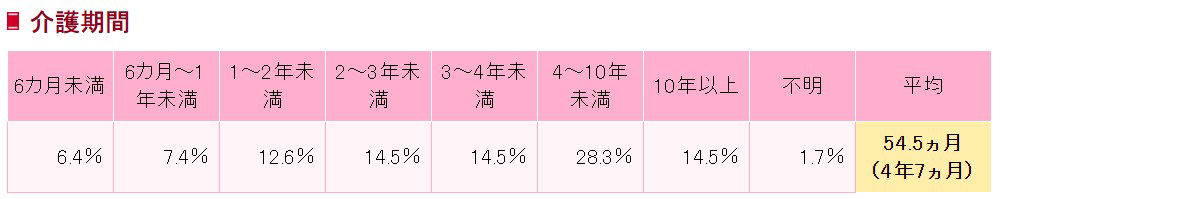

介護期間

次に介護はどのくらいの期間続くのか調べてみました。

介護は平均的に54.5ヵ月で、約5年程度になるようです。ただし、4年から10年以上で42.8%にもなるのも事実です。

さらに、次の表は「平均寿命」と「健康寿命」とその差です。

| 2016年 | 平均寿命 | 健康寿命 | 差 |

|---|---|---|---|

| 男性 | 80.98歳 | 72.14歳 | 8.84歳 |

| 女性 | 87.14歳 | 74.79歳 | 12.35歳 |

「平均寿命」と「健康寿命」とその差で考えると、介護期間は10年くらいで見ておいた方がいいかもしれません。

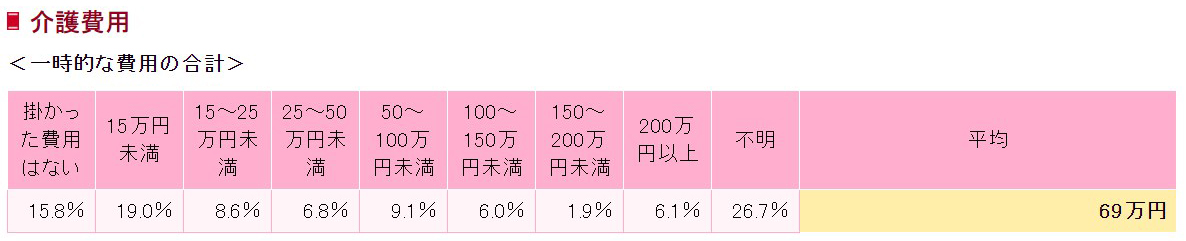

介護費用

次に介護費用を調べてみました。

要介護になるとまず準備しなければいけない住宅改造や介護用ベッドの購入などの一時費用のが平均69万円、月々にかかる費用の平均が7.8万円のようです。

期間と費用の平均を足すと、

一時金69万円+(月々7.8万円×54.5ヵ月)=4,941,000円

約500万円になりました。

もし10年となると倍の1,000万円くらいは見ておかないといけない計算になります。

これは全て平均値のシミュレーションです。要介護レベルによっても費用は変わってきます。

念のため別の調査ですが、要介護別の費用を示したデータもありました。

さらに、誰も頼る人がいない・迷惑をかけたくないと思って老人ホームに入った場合はどうなのでしょうか?

「老人ホーム検索サイト みんなの介護」の入居後の費用総額をシミュレーションを参考にしてみました。

7年間で2,500万円もかかってしまいました!

東京は家賃も高いので、地方なら月々マイナス5万円して、7年間で360万円ほどは安くできるのではないでしょうか。

あと、介護付き有料老人ホームは、高い施設だと思うので公的なものにするなど、もう少し抑えることもできるのかと思います。

介護年金の結論

もう一度、僕が入っている保険の概要を見てみます。

月々の支払:月額8,820円(積立)※65歳まで

保険料総額:約430万円

保証:要介護2以上で年間200万円が一生涯

または65歳を過ぎて年金として受け取ると約490万円(差額は60万円の利益)

このことをふまえて、要介護を現実的に考えるのは75歳からの12.6%、85歳からの59.3%なのかと思います。

だとすると、65歳で年金として受け取る選択肢は無いと考えました。

理由は、65歳の時点ではまだ要介護リスクがくる前の年齢です。

年金という名目で60万円程度上乗せして年金としてもらってしまい保険の効力を失っては、本当に要介護リスクが現実になる75歳以降に、不安に備えるために入ったはずの保険の意味がありません。

次に、介護付き有料老人ホームに7年間入ることを前提にすると、75~85歳までに2,500万円を貯めておく必要があります。

もし、今の介護年金で賄おうとすると、

年間285万円必要なので、保険料200万円を差し引いて、年間85万円足りません。

7年間で595万円足りない分を保険とは別に貯蓄して備えておく必要がありそうです。

では今から保険を解約して、投資信託でこれから払うはずの保険料と同額を投資したらどうなるでしょう。

■年利5%で運用し、最終金額は税引き後の金額で算出します。

※60歳までは節税対策にもなるiDeCoで運用して算出しています。

※介護年金と合わせるため、66歳からは積み立てを0円にしています。

65歳時点:約430万円 → 約870万円(要介護の割合2.9%)

75歳時点:約430万円 → 約1,285万円(要介護の割合12.6%)

80歳時点:約430万円 → 約1,560万円(要介護の割合27.0%)

85歳時点:約430万円 → 約1,900万円(要介護の割合59.3%)

75歳で要介護になると1,215万円足りません。

85歳で要介護になると600万円たりませんが、85歳の場合は5年も生きて90歳くらいで死んでも十分な気がします。

だとすると85歳以降に要介護になるのなら、投資信託で問題なさそうです。

ただし!投資信託では85歳より早く要介護になってしまうと、これ以外の貯蓄が必要そうです。

65歳で2,500万円貯めるためには月にいくら積み立てればいいのでしょうか?

今から介護年金で解約した払戻金230万円を元金として、月8万円を積み立てると65歳で2,513万円になりました。

65歳で要介護になっても安心でいられるためには、「介護年金」と「投資信託」を比べると、下のようになります。

【前提条件】65歳で要介護になった時に、介護付き有料老人ホームで7年間過ごすのに必要な2,500万円を準備するには。

【介護年金】65歳まであと18年間、介護年金(月々8,820円)を継続して総額430万円積み立てると、要介護になった時に年間200万円ずつ支給される。年間85万円足りない分は、65歳まで月々1.8万円を投資信託で運用する。

【投資信託】230万円を元本として65歳まで月々8万円を投資信託で運用する。

ちなみに要介護リスクの高まる75歳(12.6%)で考えると。

【介護年金】65歳まであと18年間、介護年金(月々8,820円)を継続して総額430万円積み立てると、要介護になった時に年間200万円ずつ支給される。年間85万円足りない分は、75歳まで月々9,000円を投資信託で運用する。

【投資信託】230万円を元本として75歳まで月々4.4万円を投資信託で運用する。

75歳の場合も算出しましたが、65歳以降も積み立てを続けるためには、それ以降も収入がある前提で考えないといけなくなってしまい、65歳以降も働くという別の問題も出てきそうです。

これだけ見ると「介護年金」は続けた方がいいように思います。

でも要介護に絶対になるわけではありませんし、要介護にならずに死亡した場合はどうなるのでしょうか。

【介護年金】430万円支払ったが、死亡一時金として200万円支給され遺族に残る。

【投資信託】1,960万円積み立てて、2,500万円が遺族に残る。

このことから考えると次のような結果を踏まえて判断しようと思いました。

この二者択一で考えてみようかと思いましたが、すぐには答えは出なさそうです。

ただし、保険を見直すつもりで調べていて気付いたことは、

保険は「得」や「損」で考えるのではなく、

病気や介護になった時にどのくらいのお金が必要になり、いつまでに備えておくかを考えることが大事だと思いました。

その備えの手段として「保険」や「投資信託」、「貯金」があるのではないでしょうか。

保険見直しの結論

「保険」ありきで考えるのはやめよう!

人それぞれの状況によって「保険」が必要な人もいれば、他の手段で十分な人もいる。

「保険」を知る前に、恐れている「病気や介護」について知ろう!